Clasificación de divergencia

Divergencia alcista:

Las divergencias preceden a la acción del precio. Es el resultado de un fuerte desacuerdo entre la acción del precio y el indicador técnico que está utilizando el comerciante. Como lo opuesto a la divergencia bajista, una divergencia alcista ocurre cuando los precios alcanzan los mínimos más bajos, pero el indicador muestra un mínimo más alto. Esto indica que es probable que se produzca una tendencia al alza.

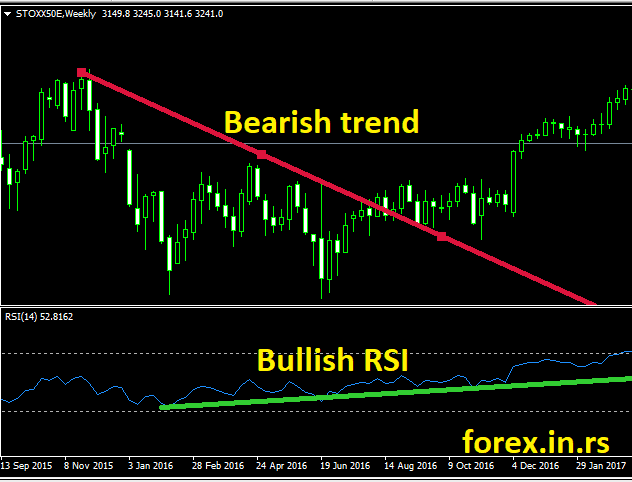

La divergencia alcista del RSI representa un ejemplo cuando el precio del gráfico hace mínimos más bajos y el precio en el indicador RSI alcanza máximos más altos. En la imagen de abajo, podemos ver una divergencia alcista del RSI.

Para comprender el enfoque del inversor en el mercado, los indicadores son la representación más precisa. Ayudan a analizar si el mercado está “sobrevendido” o sobre extendido a la baja.

Divergencia bajista:

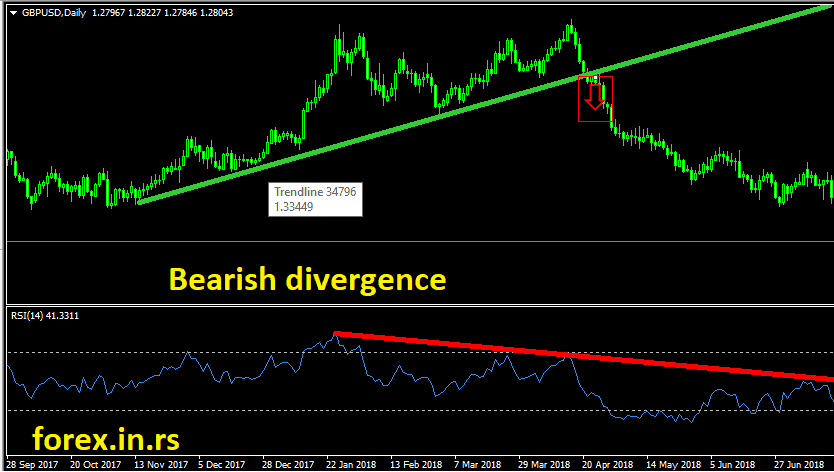

Como se discutió anteriormente, una divergencia bajista ocurre cuando el precio alcanza un máximo más alto, pero los indicadores muestran un máximo más bajo. Esto significa que es probable que se produzca una tendencia a la baja. Esta situación indica que el mercado está saliendo de la divergencia alcista (tendencia alcista) y se está sobre extendiendo o “comprando en exceso” al alza.

La divergencia bajista del RSI representa un ejemplo cuando el precio del gráfico alcanza máximos más altos y el precio en el indicador RSI baja mínimos. En la imagen de abajo, podemos ver una divergencia bajista del RSI.

Las divergencias tienen diferentes puntos fuertes. Ya sea bajista o alcista, su fuerza predice a los operadores sobre la posible situación del mercado. La divergencia de clase A, siendo la más fuerte, indica el mejor momento para operar. Por otro lado, las divergencias Clase B (de menor fuerza) y Clase C (la más débil) no son favorables. Los comerciantes los evitan porque están llenos de incertidumbres.

La divergencia bajista de clase A es cuando los precios tocan un nuevo máximo mientras el oscilador no logra mantenerse al día. Solo puede alcanzar el precio que sea más bajo que el precio en el rally anterior. También significa un retorno repentino hacia una tendencia bajista. Cuando los precios bajan a un nuevo mínimo y el oscilador no alcanza el mínimo mostrado en el descenso anterior, se trata de una divergencia alcista de Clase A. Es el mejor indicador de que se acerca un fuerte repunte.

Cuando los precios hacen un doble techo mientras el oscilador traza un segundo techo más bajo, se produce una divergencia bajista de Clase B. Por lo tanto, se puede decir que los precios trazan un doble piso y el oscilador traza un segundo piso más alto cuando hay una divergencia alcista de Clase B.

La divergencia bajista de clase C es cuando los precios se mueven hacia arriba y crean un nuevo máximo, y el indicador no sigue ese ejemplo. Se mantiene al mismo nivel que el último rally. La divergencia alcista de clase C es cuando los precios caen a un nuevo mínimo y el indicador muestra el precio en el doble suelo. Las divergencias de clase C indican un estancamiento en el mercado. Esto significa que los alcistas y bajistas no se están volviendo más fuertes ni más débiles.

Oscilador de divergencia

Los osciladores de divergencia son indicadores de que la tendencia actual de los precios puede estar cambiando. Marcan las bandas altas y bajas entre dos valores extremos en el mercado, y luego los indicadores de tendencia fluctúan entre estas bandas. Si el oscilador no alcanza el nuevo mínimo, creado por la caída de los precios, se produce la divergencia alcista. Cuando los alcistas gobiernan, comienza el final de la tendencia bajista. Durante la divergencia alcista, el toro gana el control del mercado nuevamente mientras que el bajista pierde poder.

La divergencia bajista apunta a una posible tendencia bajista a medida que los precios alcancen un nuevo máximo. Contrasta con el mercado alcista. Aquí, el oscilador no alcanza el nuevo máximo. A medida que los precios suben debido a la inercia, el oso se prepara para hacerse cargo.

Cómo la tasa de cambio y el impulso afectan el mercado

Las divergencias ayudan a los comerciantes a identificar el punto exacto en el que el impulso del mercado puede cambiar. Además de ayudar a identificar un cambio próximo, los operadores también pueden descubrir la velocidad y la dirección del impulso que se aproxima. Estos cambios pueden ser de alta velocidad, baja velocidad o pueden permanecer estancados en progreso. Para conocer esta velocidad, la mejor herramienta es Tasa de cambio. El comerciante puede comparar el precio de cierre actual con el precio de cierre Y días atrás utilizando Tasa de cambio.

RoC = precio de cierre de hoy / precio de cierre hace días

El RoC fue la relación entre el precio de cierre de hoy y el precio de cierre de Y días atrás. Si el precio de hoy es mayor que el precio anterior, el RoC es mayor que 1. Si el precio de hoy es menor que el precio de cierre anterior, el RoC es menor que 1. El RoC es 1 si ambos precios son iguales. Cuando estos valores de RoC se trazan como un diagrama lineal, demuestran si el RoC está aumentando o disminuyendo.

Otra forma de descubrir la velocidad del cambio del mercado es calcular su impulso. Es similar a la Tasa de cambio, pero en lugar de dar una proporción, le da un número. Un comerciante restará el precio de cierre del día anterior del precio de cierre actual para calcular el impulso exacto.

Momentum (M) = Precio de cierre de hoy – Precio de cierre Y días atrás

Estos precios de impulso se calculan todos los días. Dan puntos a los comerciantes para crear una presentación lineal. Esta presentación lineal ayuda a comprender la tendencia del impulso, ya sea que suba o baje. El impulso puede ser positivo o negativo, dependiendo del precio que sea más alto. Si el precio anterior es más alto, es negativo, y si el precio de hoy es más alto, es positivo. Puede ser cero si ambos precios son iguales.

Uso del impulso para los comerciantes

El primer paso para el comerciante es seleccionar una ventana de tiempo mientras calcula el RoC o el impulso. En general, se recomienda que esta ventana de tiempo se mantenga estrecha en el caso de los osciladores. Si bien los indicadores de seguimiento de tendencias funcionan mejor para la tendencia a largo plazo, los osciladores son mejores para detectar cambios a corto plazo en el mercado, como evaluar el impulso de una semana.

Cuando el RoC o el impulso alcanza un nuevo máximo, el mercado se vuelve positivo y los precios probablemente suban. Cuando estos dos caen a un nuevo mínimo, la situación indica que podría haber una caída en el mercado y los precios también podrían caer.

Cuando el RoC o el impulso caen pero los precios suben, los operadores pueden esperar un enfoque superior. Esto indica un buen momento para quienes están en una posición larga y quieren asegurar sus ganancias o reforzar sus topes de protección. Una divergencia bajista ocurre cuando los precios alcanzan un nuevo máximo con el Roc o el impulso alcanzando un techo más bajo. Esto indica que es buen momento para vender. Al mismo tiempo, la divergencia alcista indica que es buen momento para empezar a comprar.

Un mercado es un lugar muy incierto donde las expectativas de los comerciantes pueden ser desafiadas en cada paso por indicadores sólidos. Pero estas diferencias entre las expectativas y la realidad fortalecen al comerciante con sus habilidades comerciales.

Primera parte: divergencia comercial

Como sugiere el nombre, una divergencia es cuando el precio y el indicador técnico (como un oscilador) se mueven en direcciones opuestas. La divergencia indica lo que un comerciante puede esperar en el futuro sobre el movimiento de los precios. Podrían indicar un movimiento tanto positivo como negativo del precio.

La situación anterior es la de una señal bajista; es decir, los precios muestran máximos más altos, pero los indicadores muestran máximos más bajos. Pero a diferencia de las señales bajistas, hay una indicación de que las tendencias están mejorando a medida que el RSI (un indicador técnico) muestra mínimos más altos.

Esta es una advertencia para los cortos de QQQQ, ya que indica que sería imperativo realizar un control de riesgo, ya que la posibilidad de que las tendencias se vuelvan inestables en el corto plazo está en el lado más alto.

Los osciladores son indicadores técnicos críticos. Ayudan a los traders a simplificar las complejidades del mercado y determinar los precios entre los extremos y descubrir si hay alguna posibilidad de una situación de reversión de precios.

Pueden entender esto estudiando la relación compartida por la acción del precio bajista y las tendencias del oscilador. Si hay un desacuerdo o divergencia entre los dos, donde el primero muestra mínimos más bajos mientras que el segundo muestra mínimos más altos, podría significar que los sentimientos de los inversores se están exagerando.

Las divergencias alcistas y bajistas pueden llevar al comercio en cualquiera de las direcciones.

La divergencia alcista indica que el operador puede esperar una tendencia positiva en el mercado. Su inicio indica que es seguro ingresar al mercado en una nueva posición larga, y su final advierte al operador de una probable tendencia a la baja. Sin embargo, una divergencia bajista también es importante para ser considerada por los operadores largos. Las señales bajistas indican que es probable que el impulso se ralentice, por lo que el operador puede determinar si quiere quedarse o salir del mercado.

Miremos hacia un análisis claro de divergencias para comprender cómo las divergencias ayudan en las prácticas comerciales regulares y qué tipo de divergencia brinda información más precisa para determinar el próximo movimiento de los operadores.

Divergencias comerciales

Una señal bajista, como se discutió anteriormente, es la situación en la que el precio alcanza máximos más altos, pero el oscilador (aquí, RSI) está demostrando un máximo más bajo. Esto indica que es probable que los precios muestren una tendencia a la baja.

Esta señal también se considera la sesión de tendencias divergentes entre el indicador y los precios cuando los indicadores alcanzan picos en el territorio de “sobrecompra”.

A veces, los operadores utilizan el RSI (índice de fuerza relativa) como indicador para descubrir divergencias. RSI afirma que los valores de 70 o más indican que los valores se están sobrecomprando y los operadores tienden a prestar más atención a las divergencias en esta situación. El siguiente gráfico indica la misma situación y una tendencia bajista de eBay.

Cuando los indicadores no están de acuerdo con el precio actual, es decir, cuando las divergencias se forman y comienzan a caer, los operadores técnicos tienen dos opciones. Primero, los operadores largos tienen la oportunidad de ir a salvo y ser calculadores sobre el control de riesgos. Pueden hacerlo poniendo un precio de tope (tope ajustado), revisando las carteras de valores o tomando opciones de protección.

Además, una divergencia bajista brinda grandes oportunidades para operaciones especulativas para el mercado corto y compra de opciones de venta. Depende del comerciante qué curso de acción tomaría. La señal les ha proporcionado información procesable.

En pocas palabras, la aplicación de la divergencia a diferentes indicadores es fundamental y sencilla. Con solo conocimientos básicos, se puede comprender cómo funcionan las divergencias.

Siendo muy poco común, las divergencias son fácilmente identificadas por cualquier persona involucrada en el comercio o incluso tiene un conocimiento básico de la misma. Son indicadores críticos del cambio en la dirección de la tendencia bursátil o situaciones del mercado. Si bien los que marcan tendencias tomarán medidas para controlar el riesgo, los operadores especulativos buscarán una posible oportunidad comercial de reversión. A través de este artículo, uno puede comprender los conceptos básicos de las divergencias comerciales y aprender a estudiar el mercado de líneas en busca de divergencias, utilizando indicadores técnicos más allá del RSI (Índice de fuerza relativa).

Los extremos:

Extremo se refiere a los valores más altos y más bajos estimados por los picos y valles en una representación gráfica de los precios de mercado. Se afirma que los que más importan se encuentran en rangos extremos. El RSI utilizado en las representaciones anteriores fue extremo cuando estaba por encima de 70 o por debajo de 30.

Puede haber dos casos en el caso de divergencias en los extremos. Puede producirse una divergencia bajista cuando el RSI está en mayúsculas, es decir, por encima de 70. En esta situación, los inversores alcistas intentarán cubrir de cerca sus posiciones en el mercado. Y si la divergencia alcista se produce con el RSI en el extremo inferior, es decir, por debajo de 30, bajista o corto, los inversores trabajarán para controlar más de cerca su exposición al riesgo y al mercado.

¿Cuáles son las alternativas al uso del RSI?

El RSI es solo uno de los pocos indicadores que ayudan a comprender la situación del mercado. RSI utiliza el enfoque de rango extremo estandarizado para determinar las divergencias, lo que no ocurre en el caso de otros indicadores técnicos. Con rangos extremos, resulta conveniente comprender estas señales. Pero eso no significa que el comerciante no pueda esperar el mismo tipo de conveniencia con otros indicadores.

RSI oscila dentro de un rango fijo de 1-100 (incluidos los extremos). Al mismo tiempo, algunos de los osciladores preferidos, como MACD, CCI o estocástico, no funcionan en un rango restringido. En esta situación, se recomienda mirar la historia reciente y descubrir las divergencias cuando estos osciladores reflejan altos y bajos más allá de su rango normal.

En el siguiente gráfico, el RSI establece mínimos más altos (1) en el extremo inferior, mientras que el mercado muestra mínimos más bajos. Este es claramente el caso de una divergencia alcista. La misma señal se puede ver en CCI. Aquí, está alcanzando mínimos más extremos (2) en comparación con la historia reciente. Del mismo modo, también es evidente en el MACD (3). Esto se debe a que se extiende por debajo de su rango actual.

Todos los indicadores mostrarán resultados similares cuando se apliquen a la misma situación. Esto se debe a que la información utilizada en todos los osciladores es bastante similar y las formas de calcular estas señales también son muy similares. Todo depende de la preferencia personal del comerciante, con qué indicador es más conveniente. Pueden adherirse a RSI o pueden elegir otro oscilador como MACD o CCI.

Puede aprender a encontrar este patrón utilizando datos anteriores. Trate de notar su aparición en la tendencia actual del mercado. Debe pensar desde una perspectiva de comerciante a largo plazo para darle un toque final a su plan de juego de negociación.

Los osciladores divergentes proporcionan a los operadores los indicadores más sólidos del futuro del mercado y su velocidad. Cuando el Roc y el impulso se combinan con estas divergencias evidentes, los operadores pueden calcular el momento más probable en el que el mercado cambiará de dirección.